「72の法則」って、一度は聞いたことがある人が多いのではないでしょうか?

たとえば、「年利6%で運用すれば、72 ÷ 6 = 12年でお金が2倍になるよ」といった形で紹介されることが多いこの法則。とてもシンプルで覚えやすいので、投資初心者向けの本や動画でもよく登場します。

でも、ふと思ったことはありませんか?

「なんで“72”なんだろう?」

「他の数字じゃダメなの?」

「そもそもこれって、ちゃんと正確なの?」

実はこの72の法則、数学的には少しズレているとも言われており、代わりに「69の法則」の方が正確だとする説もあるのです。

本記事では、この「72の法則」と「69の法則」を比べながら、

- なぜ“72”が使われているのか?

- “69”の方が正確ってどういうこと?

- 実際、どっちを使えばいいのか?

といった疑問を、やさしく・実用的に解き明かしていきます。

数字に強くなくても大丈夫。

ちょっとした“感覚のものさし”として使えるようになることが、この読み物のゴールです。

72の法則とは?|超ざっくりお金が2倍になる法則

まずは、本題の中心となる「72の法則」について、改めて整理してみましょう。

これはものすごく簡単な法則です。

72 ÷ 年利(%) = お金が2倍になるまでの年数

たとえば、年利6%で資産運用している場合は:

72 ÷ 6 = 12年

つまり、「12年で資産が2倍になる」というわけです。

これ、めちゃくちゃ便利じゃないですか?

なぜこの法則が人気なのか?

正直なところ、この法則が投資初心者の間で人気なのには理由があります。

以下のような特徴があるからです:

暗算できるほどシンプル

ほとんどの人が電卓なしで計算できるレベルの式です。

「年利が9%なら、72 ÷ 9 = 8年」……このくらいなら、頭の中ですぐ出ますよね。

感覚でつかめる

「この利回りなら何年で2倍かかるか」がサッとわかるだけで、“時間とお金の感覚”が自然と身につくようになります。

たとえば、年利2%では「36年」、年利12%では「6年」。

「金利ってたった数%の違いでも、時間的にはこんなに差が出るんだ」と、数字の重みが実感できるようになります。

投資だけでなく、詐欺を見抜く感覚にも

実はこの法則、「本当に投資商品なのか、それとも怪しい案件なのか?」を見抜くファーストフィルターとしても使えます。

たとえば、「1年で資産が2倍になります!」と謳っている投資案件があったとしましょう。

それって、72 ÷ 1 = 72%の年利ってことですよね?

(「年利72%じゃ、1年で2倍にならないじゃん」というツッコミは置いておき)

年利72%なんて、常識的にはあり得ません。

なので、この法則を知っているだけで「ちょっと怪しいかも?」という感覚が自然と身についてきます。

つまり、「72の法則」は“感覚のものさし”

もちろん、あとで述べるようにこの72という数字は完全に正確なわけではありません。

でも、このシンプルな式から得られる「時間とお金の感覚」は、数字以上に大切なものです。

計算ツールでも、アプリでもなく、自分の頭でざっくり判断できる力。

それこそが、「72の法則」がこれほどまでに長く愛されている理由なのだと思います。

実は“69”が正しかった?数学的に見た本当の法則

「72の法則って便利だけど、本当に“正確”なの?」

そう思った方、実はかなり鋭いです。

というのも、72という数字は実用的には優れているものの、数学的には厳密な値ではないんです。

実際、より正確な数字としてよく挙げられるのが「69」。

ではなぜ「69の法則」が生まれたのか、どこから導き出されたのかを、少し数学の力を借りながらやさしく見ていきましょう。

(詳しくはこちらの記事でも書いています)

お金が2倍になる時間を“ちゃんと”計算してみる

まずは、複利の増え方を表す式からスタートします。

(1 + r)n = 2

ここで、

- r は年利(例:5%なら0.05)

- n は資産が2倍になるまでの年数

この式の意味は、「毎年 r の利回りで増え続けたら、n 年後に資産が2倍になるよ」というものです。

この「n」を求めたい場合、式の両辺に対数(log)を取ります。

log( (1 + r)n ) = log(2)

→ n × log(1 + r) = log(2)

→ n = log(2) ÷ log(1 + r)

ここで注目すべきは、「log(2)」の値。

これは定数で、約0.6931。

つまり、

n = 0.6931 ÷ log(1 + r)

さてここで、年利が小さい場合(例えば3%〜10%)には、log(1 + r) を r で近似することができます。

これは高校数学のテイラー展開という手法による近似で、

log(1 + r) ≒ r(ただし r が小さい場合)

が成り立ちます。

この近似を代入すると、

n ≒ 0.6931 ÷ r

ここで、r を「%表記」に変えるために、×100をしておきましょう。

n ≒ 69.31 ÷ 年利(%)

出ました、69の法則です。

つまり、数学的には「69」の方が正しい

結論として、純粋な数式ベースで導いた結果としては、72よりも「69」の方が正確です。

このことから、「69の法則」の方が“正しい”とする数学的立場も根強くあります。

| 年利(%) | 69 ÷ 年利 | 72 ÷ 年利 | 差(年) |

|---|---|---|---|

| 3% | 23.0年 | 24.0年 | +1.0年 |

| 5% | 13.8年 | 14.4年 | +0.6年 |

| 7% | 9.86年 | 10.3年 | +0.44年 |

| 10% | 6.9年 | 7.2年 | +0.3年 |

誤差はあるけれど、極端にズレるわけではありません。

むしろ、ここまで近いなら「実用的には72でも良くない?」という話が次の章につながっていくのです。

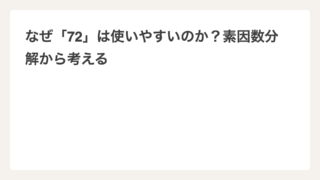

それでも72が使われる理由とは?

前章で見たとおり、「69の法則」の方が数学的にはより正確です。

ではなぜ、私たちがよく耳にするのは「72の法則」なのでしょうか?

実はそこには、“実用性”と“教育効果”を優先した理由があるのです。

理由①|72は割り切れる数が多く、暗算に向いている

まず1つ目の理由は、「計算しやすさ」。

72という数字は、以下のように多くの整数で割り切れるという特徴があります。

2, 3, 4, 6, 8, 9, 12, 18, 24, 36…

これに対して、69は素数に近く、割り切れる数が非常に限られています。

たとえば、

- 年利6%:72 ÷ 6 = 12年

- 年利8%:72 ÷ 8 = 9年

- 年利9%:72 ÷ 9 = 8年

このように、頭の中でもサッと答えを出せるので、初心者向けの教材や本に最適なのです。

理由②|実務上の誤差が非常に小さい(±0.5年程度)

「でも、ちょっとくらい正確じゃなくて大丈夫なの?」

という声も聞こえてきそうですが、実は誤差は極めて小さいんです。

| 年利(%) | 69 ÷ 年利 | 72 ÷ 年利 | 誤差(年) |

|---|---|---|---|

| 4% | 17.25年 | 18年 | +0.75年 |

| 6% | 11.5年 | 12年 | +0.5年 |

| 8% | 8.625年 | 9年 | +0.375年 |

| 10% | 6.9年 | 7.2年 | +0.3年 |

この表を見ると、年利3%〜10%の範囲での差は0.3〜1年程度。

資産形成はもともと10年単位のスパンで考えることが多いため、誤差としてはほとんど気にならないレベルなのです。

理由③|教育・啓発ツールとして普及した歴史がある

もうひとつ大きな理由は、「72の法則は“教えるツール”として圧倒的に優れている」という点です。

- シンプルな式 → 覚えやすい

- 計算がラク → すぐに使える

- 誤差が小さい → 現実的に使える

- 数字が印象的 → 人に教えたくなる

この「ちょうどよさ」が、金融教育や投資啓発の現場で愛されてきた背景なのです。

書籍・YouTube・セミナーなど、初心者に投資の魅力を伝える場では「正確さよりも感覚に届くこと」が重要。

その意味で、「72」はちょうどよく、“数字のマジック”として機能しているのです。

72の法則が意味する「資産の時間感覚」

ここまでの章で、「72の法則は数学的に完全じゃないけれど、実用性は抜群だよ」という話をしてきました。

でも実は、この法則が本当に価値を発揮するのは、“資産の時間感覚”を育てることにあります。

お金が「どれくらいのスピードで増えるのか」が感覚的にわかる

たとえば、「年利3%で運用している人」と「年利6%で運用している人」。

- 年利3%:72 ÷ 3 = 24年で2倍

- 年利6%:72 ÷ 6 = 12年で2倍

この違い、たった3%の差で、2倍までの時間が半分になるわけです。

このインパクトを、頭で理解するだけでなく「感覚」として身につけられるのが、72の法則のすごいところ。

時間と利回りのバランスが見えるようになる

投資の世界では、「利回りが高い=すごい!」ではありません。

むしろ、自分の資産形成ゴールまでに“どれくらいの時間があるか”を知ることが、戦略の出発点になります。

たとえば:

- 30歳の人が60歳までに資産を2倍にしたい → 必要な年利は 72 ÷ 30 = 2.4%

- 一方、10年で2倍にしたいなら → 年利 7.2% が必要

こうした計算がサッとできるようになると、「この投資商品は自分のライフプランに合ってるのか?」という視点を持てるようになります。

詐欺や過剰なうたい文句を見抜く“基準”になる

実は、72の法則は投資詐欺を回避するためのリテラシーツールとしても使えます。

たとえば、「3年で2倍になりますよ」と言われたら、こう計算してみましょう。

72 ÷ 3年 = 年利24%

…ちょっと、現実的ではないですよね?

S&P500の長期平均でも6〜7%ですから、年利20%超はかなりのハイリスク。

こうした“数字で見る目”があるだけで、怪しい話に引っかかるリスクがグッと減ります。

「感覚のものさし」としての72の法則

個人的には、72の法則は「小学生でも使えるお金のツール」だと思っています。

- 割り算だけでOK

- 年数や利回りの意味が直感でつかめる

- 自分で考える習慣が身につく

こういう「数字と時間を結びつける感覚」は、投資だけでなく、貯金、教育費、老後資金、インフレ…さまざまな場面で活かせます。

つまりこれは、単なる“便利な式”ではなく、未来に向けた思考のトレーニングツールなんです。

まとめ|数字の正確性より、感覚のものさしとして活用しよう

ここまで「72の法則」と「69の法則」を比較しながら、その数学的背景や実用性、そして使い方について掘り下げてきました。

結論として、こう言えると思います。

正確さを求めるなら「69」

感覚で使いたいなら「72」

大事なのは“自分にとって使いやすいかどうか”

数字に強い人や、Excelで緻密に資産設計をしたい人には、69の法則の方がしっくりくるかもしれません。

でも、多くの人にとっては「72÷年利」というシンプルな計算式が、資産と時間を考える“はじめの一歩”になってくれるはずです。

正確性と実用性、どちらが大事?

私たちはつい「正確な数字」や「正しい計算式」に目を向けがちです。

けれど、日常生活や長期の資産形成では、“おおよその目安”がわかることの方が、むしろ大切だったりします。

なぜなら、資産形成の成功は「途中で投げ出さずに続けられるかどうか」が最大のカギだからです。

感覚的にわかりやすく、すぐに使えて、行動の背中を押してくれる——

そんな意味で、「72の法則」はいまも多くの人に選ばれているのです。

他の資産倍増ルールも使ってみよう

今回は「資産が2倍になるまでの年数」を扱いましたが、実は以下のような“ほかの倍増ルール”も存在します。

- 115の法則 → 年利から「資産が10倍」になるまでの年数を出せる

- 144の法則 → 年利から「資産が3倍」になるまでの年数を出せる

こうしたルールもあわせて使うことで、「◯年後にいくら必要だから、年利何%を目指そう」という考え方がより立体的になります。

最後に|数字と“付き合う力”を育てよう

金融リテラシーとは、「難しい数式を覚えること」ではなく、「数字を使って未来を考えられること」だと思います。

72の法則は、その第一歩として、とてもシンプルで、だけど奥深いツールです。

正確さにこだわりすぎず、自分の“感覚のものさし”として、ぜひ使いこなしてみてください。